リフォーム工事をすると、一定の要件を満たせば所得税控除の対象になることはご存じでしょうか。

所得税の控除を受けるには自ら税務署で確定申告を行う必要があります。普段は勤め先の会社で年末調整を行っている方で、知らずに損をした、、、うっかり忘れていた、、、といった事態にならないために、今回解説するリフォームで受けられる減税制度(所得税の控除)についてしっかりと押さえておきましょう。

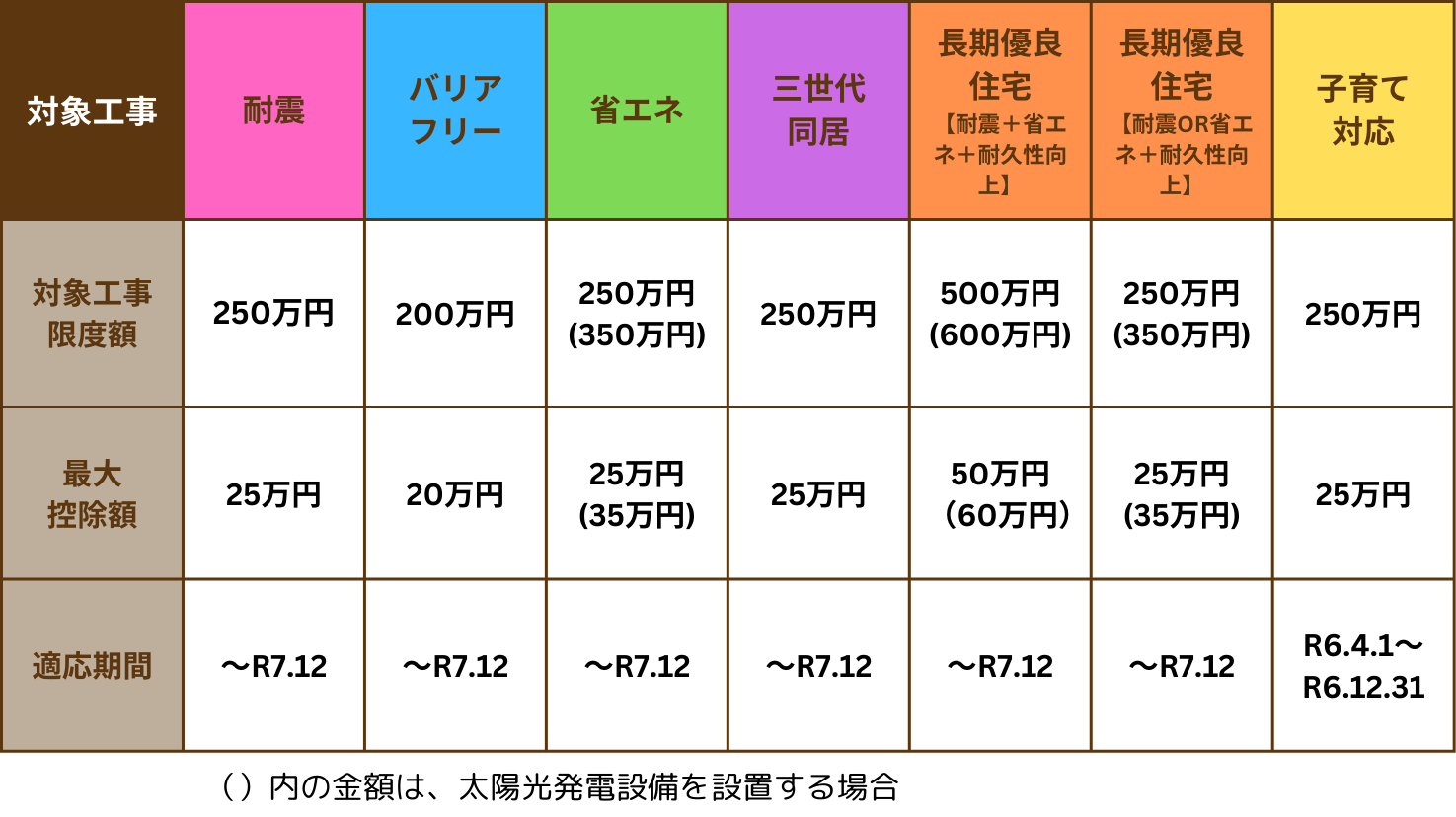

■令和6年度 リフォームで利用できる減税制度

■リフォームによる所得税の控除が受けられる制度

■住宅ローン減税

■リフォーム促進税制

∟・耐震リフォーム

∟・バリアフリーリフォーム

∟・省エネリフォーム

∟・三世代同居リフォーム

∟・長期優良住宅化リフォーム

∟・子育て対応リフォーム

■住宅ローン減税・リフォーム促進税制の併用について

■所得税控除を受けるための申請方法

リフォーム減税制度は、住宅のリフォームを行う際に、所得税や固定資産税の軽減が受けられる制度です。具体的には、省エネ性能を向上させるリフォームや、耐震性を高める工事、バリアフリー化工事などがあります。条件を満たせば贈与税、登録免許税、不動産取得税も減税できる場合があります。

申請をして税金の控除を受けることで家計の負担を軽減できるメリットがあります。

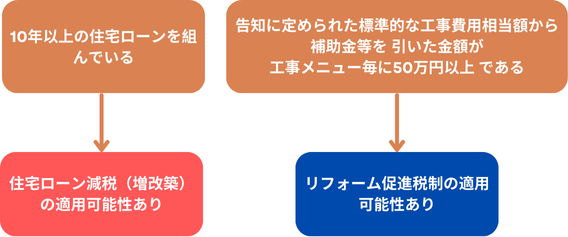

住宅のリフォームによって所得税の控除が受けられる制度は住宅ローン減税・リフォーム促進税制になります。

※標準的な工事費用相当額についてはこちらからご覧いただけます

(リンク:一般社団法人 リフォーム推進協議会)

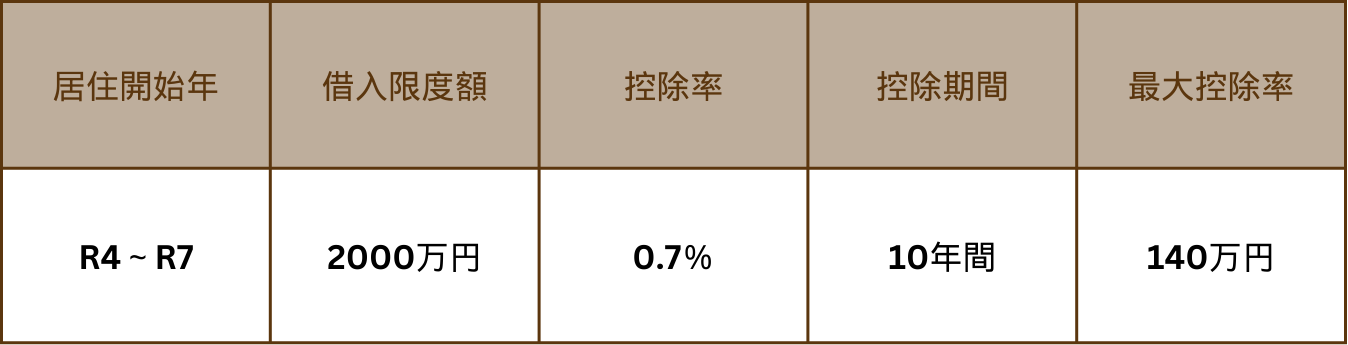

10年以上のローンを組んで一定のリフォームを行った場合、毎年の住宅ローン残高の0.7%を10年間、所得税から控除する制度です。所得税だけでは控除しきれない場合は、翌年の住民税からも一部控除します。

対象工事

♦第1号工事

増築、改築、建築基準法に規定する大規模の修繕・模様替え

♦第2号工事

マンション等の区分所有する部分について行う

以下①~④のいずれかに該当する修繕・模様替え

➀主要構造部である床等の過半について行う修繕又は模様替え

②主要構造部である階段の過半について行う修繕又は模様替え

③間仕切壁の室内に面する部分の過半について行う修繕又は模様替え(その間仕切壁の一部について位置の変更を伴う者に限る)

④主要構造部である壁の室内に面する部分の過半について行う修繕又は模様替え

(遮音又は熱の損失の防止のための性能を向上させるものに限る)

♦第3号工事

家屋のうち①居室、②調理室、③浴室、④便所、⑤洗面所、⑥納戸、⑦玄関、⑧廊下のいずれかの床又は壁の全部について行う修繕又は模様替え

♦第4号工事

新耐震基準に適合させるための修繕・模様替え

♦第5号工事

一定のバリアフリー改修工事に該当する工事

♦第6号工事

全ての居室の全ての窓の断熱改修工事及びこれと併せて行う床、壁、天井の断熱改修工事

適用を受けるための要件

➀当該リフォームのために、償還期間が10年以上の住宅ローンを借り入れていること

②リフォームを行う方が所有し、かつ主として居住の用に供する家屋であること

③第1号~第6号工事に係る工事費用額から補助金等を差し引いた額が、100万円(税込)を超えていること

④店舗等併用住宅の場合は、標準的な工事費用相当額のうち2分の1以上が自己の居住用部分であること

⑤床面積が登記簿表示上で50㎡を超えていること

⑥店舗等併用住宅の場合は、床面積の2分の1以上が居住用であること

⑦住宅の引渡し又は工事完了から6ヶ月以内に居住の用に供し、適用を受ける各年の12月31日まで継続して居住していること

⑧合計所得金額が2000万円以下であること

⑨令和7年12月31日までに改修工事を行い、居住していること 等

一定のリフォームを行った場合、対象工事限度額の範囲内で標準的な費用相当額の10%を所得税額から控除する制度です。対象工事限度額超過分及びその他リフォームについても、一定の範囲で5%の税額控除が可能です。

(2025年1月8日)令和7年度税制改正大綱において、「子育て対応リフォーム」の適用期限が1年延長されることが盛り込まれました。

※今回の措置は今後の国会で関連税制法が成立することが前提となります。

【延長後の適用期限 令和6年4月1日~令和7年12月31日】

旧耐震基準(昭和56年5月31日以前の基準)によって建てられた住宅に対して現行の耐震基準に適合するリフォームを行った場合、所得税の税額控除を受けられる。

適用を受けるための要件

・ 耐震改修を行う方が居住している家屋であること

・ 現行の耐震基準に適合していない家屋であること

・当該家屋が昭和56年5月31日以前に建築されていること工事について

・ 現行の耐震基準に適合させる耐震改修であること

・令和7年12月31日までに改修工事が終了していること

・ その他減税適用を受けたい増改築工事がある場合は、その工事は減税対象の工事であること

・5%に相当する所得税の控除を受ける場合、自己の所有する家屋であって、かつ、その年分の合計所得金額が2000万円以下であること

特定の条件に該当する個人の方が、自ら居住している住宅に対して一定のバリアフリーリフォームを行った場合、所得税の税額控除を受けられる。

対象工事

①通路の拡幅

• 介助用の車いすで容易に移動するため、通路又は出入り口の幅を広くする工事

②階段の勾配の緩和

• 階段の設置(既存階段を撤去する工事を伴うものに限る。)又は改良により、勾配を緩和する工事

③浴室の改良

• 浴室の床面積を、増加させる工事

• 浴槽を、またぎの高さの低いものに取り替える工事

• 固定式の移乗台など、浴室の出入りを容易にする工事

• 身体の洗浄を容易にする水栓器具の設置又は取替え工事

④便所の改良

• 排泄又はその介助を容易に行うために、床面積を増加させる工事

• 便器を座便式のものに取り替える工事

• 座便式の便器の座高を高くする工事

⑤手すりの取付け

• 便所・浴室・その他居室・玄関並びにこれらを結ぶ経路に、手すりを取り付ける工事

⑥段差の解消

• 便所・浴室・その他居室・玄関並びにこれらを結 ぶ経路の、床の段差を解消する工事

⑦出入口の戸の改良

• 開戸を、引戸又は折戸に取り替える工事

• 開戸のドアノブを、レバーハンドルに取り替える工事

• 戸に、戸車その他の戸の開閉を容易にする器具を設置する工事

⑧床材料の取替え

• 便所・浴室・その他居室・玄関並びにこれらを結 ぶ経路の、床材料を滑りにくいものにする工事

適用を受けるための要件

• リフォームを行う方が、次のA~Dのいずれかに該当すること

A 50歳以上の方※

B 要介護認定又は要支援認定を受けている方

C 障がいのある方

D 親族(B、C又は65歳以上のいずれかに該当する方)と同居している者※

※A,Dの判定は、入居年の12月31日時点で行う

• バリアフリー改修を行う方が所有し、居住している家屋であること

• 改修後の家屋の床面積が50㎡を超えていること

• 併用家屋の場合は、床面積の2分の1以上が居住用であること

• バリアフリー改修にかかる標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

• 令和7年12月31日までに改修工事が終了し、居住していること

•その年分の合計所得金額が2000万円以下であること

•その他減税適用を受けたい増改築工事がある場合は、その工事は減税対象の工事であること

•バリアフリー改修が完了してから6ヶ月以内に居住すること

個人の方が、自ら居住している住宅に対して一定の省エネリフォームを行った場合、所得税の税額控除を受けられる。

対象工事

①窓の断熱改修【必須工事】

• ガラスの交換(1~8地域)

• 内窓の新設又は交換(交換は1~3地域のみ)

• サッシ及びガラスの交換

②天井、壁、床の断熱改修

• 外気に接する天井、床、壁の断熱改修

③太陽熱利用冷温熱装置の設置

• 例(太陽集熱器、太陽熱温水器)

④高効率給湯器の設置

• 潜熱回収型給湯器

(例:エコジョーズ、エコフィル、エコワン)

• ヒートポンプ式電気給湯器

(例:エコキュート、エコワン)

• 燃料電池コージェネレーションシステム

(例:エネファーム)

⑤高効率エアコンの設置

⑥太陽光発電設備の設置

適用を受けるための要件

• 省エネ改修を行う方が所有し、居住している家屋であること

• 改修後の家屋床面積が50㎡を超えていること

• 併用家屋の場合は、床面積の2分の1以上が居住用であること

• 省エネ改修にかかる標準的な工事費用相当額から補助金を差し引

いた額が、50万円を超えていること

• 令和7年12月31日までに改修工事が終了し、居住していること

• その年分の合計所得金額が2000万円以下であること

• その他減税適用を受けたい増改築工事がある場合は、その工事は

減税対象の工事であること

• 省エネ改修が完了してから6ヶ月以内に居住すること

個人の方が、自ら居住している住宅に対して一定の同居対応リフォームを行った場合、所得税の税額控除を受けられる可能性がある。

対象工事

①調理室の増設

• ミニキッチンを設置する工事

• ミニキッチン設置以外の工事(いずれの場合も、改修後に、ミニキッチ

ン以外の調理室がある場合に限ります)

②浴室の増設

• 給湯設備の設置・取替を伴う浴槽の設置工事

• 給湯設備の設置・取替を伴わない浴槽の設置工事

• 浴槽のないシャワー専用の工事(いずれの場合も、改修後に、浴槽を有

する浴室がある場合に限ります)

③便所の増設

④玄関の増設

適用を受けるための要件

• 同居対応改修を行う方が所有し、居住している家屋であること

• 改修後の家屋の床面積が50㎡を超えていること

• 併用家屋の場合は、床面積の2分の1以上が居住用であること

• 改修後、調理室・浴室・便所・玄関のうちいずれか2以上の室がそれ

ぞれ複数あること

• 同居対応改修にかかる標準的な工事費用相当額から補助金等を差

し引いた額が、50万円を超えていること

• 令和7年12月31日までに改修工事が終了し、居住していること

• その年分の合計所得金額が2000万円以下であること

• その他減税適用を受けたい増改築工事がある場合は、その工事は減税対象の工事であること

• 同居対応改修が完了してから6ヶ月以内に居住すること

個人の方が、自ら居住している住宅に対して、一定の耐震リフォーム又は省エネリフォームと併せて一定の耐久性向上改修を行った場合、所得税の税額控除を受けられる可能性がある。

対象工事

~耐久性向上改修(長期優良住宅化リフォーム)工事~

①小屋裏の換気性の向上【木造・鉄骨】

• 小屋裏の壁のうち、屋外に面するものに換気口を取り付ける工事

• 軒裏に換気口を取り付ける工事

• 小屋裏の頂部に排気口を取り付ける工事

②点検口の取付け【木造・鉄骨】

• 小屋裏の状態確認のための点検口を、天井又は小屋裏の壁に取付ける工事

③外壁を通気構造等とするもの【木造】

④浴室又は脱衣室の防水性向上【木造】

• 浴室を浴室ユニットにする工事

• 脱衣室の壁に防水上有効な仕上材を取り付ける工事

• 脱衣室の床に防水上有効な仕上材を取り付ける工事

⑤土台の防腐又は防蟻処理【木造】

• 土台に防腐又は防蟻処理をする工事

• 土台に接する外壁の下端に水切りを取り付ける工事

⑥外壁軸組への防腐又は防蟻処理【木造】

⑦床下の防湿性の向上【木造・鉄骨】

• 床下をコンクリートで覆う工事

• 床下を防湿フィルム等で覆う工事

⑧点検口の取り付け【木造・鉄骨】

• 床下の状態確認のための点検口を、床

に取付ける工事

⑨雨どいの軒又は外壁への取付け【木造】

⑩地盤の防蟻処理【木造】

• 防蟻に有効な土壌処理をする工事

• 地盤をコンクリートで覆う工事

⑪給水管・給湯管・排水管の維持管理又は更新の容易性【木造・鉄骨・RC】

• 給水管又は給湯管を、維持管理上有効な位置に取り替える工事

• 給水管を、維持管理上又は更新上有効なもの及び位置に取り替える工事

• 給水管、給湯管又は排水管の主要接合部を検討し、又は排水管を清掃するた

めの開口を床、壁又は天井に設ける工事

~省エネ改修(一般断熱改修)工事~

①窓の断熱改修【必須工事】

• ガラスの交換(1~8地域)

• 内窓の新設又は交換(交換は1~3地域

のみ)

• サッシ及びガラスの交換

②.天井、壁、床の断熱改修

• 外気に接する天井、床、壁の断熱改修

③太陽熱利用冷温熱装置の設置

• 例(太陽集熱器、太陽熱温水器)

④高効率給湯器の設置

• 潜熱回収型給湯器

(例:エコジョーズ、エコフィル、エコワン)

• ヒートポンプ式電気給湯器

(例:エコキュート、エコワン)

• 燃料電池コージェネレーションシステム

(例:エネファーム)

⑤高効率エアコンの設置

⑥太陽光発電設備の設置

適用を受けるための要件

• 耐久性向上改修を行う方が所有し、居住している家屋であること

• 改修後の家屋の床面積が50㎡を超えていること

• 併用家屋の場合は、床面積の2分の1以上が居住用であること

• 増改築による長期優良住宅の認定を受けていること

• 一定の耐久性向上改修に加え、一定の耐震改修又は一定の省エネ改修(又は

その両方)も行っていること

• 耐久性向上改修、耐震改修、省エネ改修にかかる標準的な工事費用相当額か

ら補助金等を差し引いた額が、それぞれ50万円を超えていること

• 令和7年12月31日までに改修工事が終了し、入居していること

• その年分の合計所得金額が2000万円以下であること

• その他減税適用を受けたい増改築工事がある場合は、その工事は減税対象の工事であること

• 長期優良住宅化改修が完了してから6ヶ月以内に居住すること

特定の条件に該当する個人の方が、自ら居住する住宅に対して、一定の子育て対応リフォームを行った場合、所得税の税額控除を受けられる可能性がある。

対象工事

①家屋内における子どもの事故を防止するための工事で、次のいずれかに該当するもの

• 柱壁等の出隅等の衝突事故防止

• 衝撃緩和畳やクッションフロアへの交換

• 転倒防止手すり設置工事

• 指つめ防止機能付きドアへの交換

• チャイルドフェンス設置工事

• シャッター付きコンセントへの交換工事

• コンセントを高い位置へ移設する工事

②対面式キッチンへの交換工事

③開口部の防犯性を高める工事で、次のいずれかに該当するもの

• 防犯性能のある玄関ドアへの交換

• 割れにくい窓への交換

• 面格子の設置

④収納設備を増設する工事

⑤防音性を高める工事で、次のいずれかに該当するもの

• 開口部(窓)の防音性を高める工事

• 界壁の防音性を高める工事 (マンションのみ)

• 界床の防音性を高める工事 (マンションのみ)

⑥間取り変更工事(子ども部屋の増設・水回りの近接・子どもを見守りやすい間取りへの変更)

• 間仕切壁の設置又は解体のみを行う工事

• ※間仕切壁の設置又は解体以外の修繕又は模様替を伴う工事

• ※と併せて行う調理室の位置を変更する工事

• ※と併せて行う浴室の位置を変更する工事

• ※と併せて行う便所の位置を変更する工事

• ※と併せて行う洗面所の位置を変更する工事

適用を受けるための要件

• リフォームを行う方が、次のA~Bのいずれかに該当すること

A 19歳未満の扶養親族を有している※

B ご自身又はその配偶者が40歳未満である※

※A,Bの判定は入居年の12月31日時点で行う

• 子育て対応改修を行う方が所有し、居住している家屋であること

• 改修後の家屋の床面積が50㎡を超えていること

• 併用家屋の場合は、床面積の2分の1以上が居住用であること

• 子育て対応改修にかかる標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

• 令和6年12月31日までに改修工事が終了し、入居していること

• その年分の合計所得金額が2000万円以下であること

• その他減税適用を受けたい増改築工事がある場合は、その工事は減税対象の工事であること

• 子育て対応改修が完了してから6ヶ月以内に居住すること

所得税の控除を受けるには、リフォームした翌年に税務署にて確定申告をします。確定申告とは、1年間に得た所得(収入から経費や控除を引いたもの)に基づいて、納めるべき税額を計算し、税務署に申告する手続きのことです。

申告の際に必要な証明書をそろえて手続きを行います。

・登記事項証明書

・(補助金等を受けている場合)補助金等の額が明らかな書類

・(給与所得者の場合)源泉徴収票

♦建築士等で用意する書類

・増改築等工事証明書

・(耐震リフォームは住宅耐震改修証明書でも可)

⇒増改築等工事証明書の発行者は以下の1~4のいずれか

1.建築士事務所登録をしている事務所に属する建築士 2.指定確認検査機関 3.登録住宅性能評価機関 4.住宅瑕疵担保責任保険法人

⇒住宅耐震改修証明書は地方公共団体で発行

♦リフォーム会社で用意する書類

・工事請負契約書の写し

・住宅をリフォームした場合に使える減税制度について(国土交通省)

・住宅リフォームにおける減税制度について(国土交通省)

・リフォームのお得な制度(一般社団法人 リフォーム推進協議会)

ZERO×STYLEではリフォーム・リノベーションのこと・住まいづくりに役立つ記事を随時更新しています。

興味のある方はぜひチェックしてみてください。(^^)/

ZERO×STYLE ブログ記事:https://housing-staff-2nd.jp/zerostyle/blog/